产品详细

东吴证券股份有限公司周尔双,罗悦近期对华中数控进行研究并发布了研究报告《2023年中报点评:Q2业绩扭亏为盈,看好产品高端化》,本报告对华中数控给出增持评级,当前股价为45.74元。

2023H1公司实现营业收入8.9亿元,同比+41.4%。其中Q2实现营业收入5.3亿元,同比+39.1%。具体分产品看:(1)数控系统与机床实现收入3.7亿元,同比+30.4%。在机床行业复苏没有到达预期的背景下,公司数控系统收入仍保持稳健增长,我们判断主要系:①利用国家重大专项为契机,公司高端五轴数控系统成功切入汽车及零部件、激光加工等领域,为重点公司进行批量配套;②在中档、普及型数控系统领域,公司采取“高打低”策略,利用超高的性价比的产品配置获得竞争优势,持续推进并稳步提升销量。(2)工业机器人与智能产线%,公司机器人业务持续快速地增长,我们判断主要系:①公司机器人在3C、小家电、厨卫等行业批量运用,并且在焊接、民爆市场取得进步和突破;②上半年工业协作机器人系列CR605、CR607成为爆款产品成功批量化打入市场;③公司加大智能产线在欧美市场的开拓力度,并积极进军储能电池领域。(3)新能源汽车配套实现收入0.11亿元,同比+251%,公司新能源车配套业务实现较高增速,我们判断主要系国内场地电动车需求明显地增加,叠加现有整车更新换代需求,带动公司相关订单增加。

2023H1公司实现归母净利润-0.35亿元,去年同期为-0.49亿元,亏损幅度收窄;扣非归母净利润-1.0亿元,去年同期为-0.97亿元。其中Q2单季度实现归母净利润0.03亿元,去年同期为-0.07亿元,同比扭亏为盈;扣非归母净利润-0.42亿元,去年同期为-0.36亿元。

2023H1公司综合毛利率为30.3%,同比+1.1pct,其中数控系统与机床业务毛利率为36.5%,同比+4.9pct,我们判断主要系高端五轴数控系统收入占比提升&规模效应显现,带动盈利能力明显提升;机器人与智能产线.6%,去年同期为-11.1%,同比+6.6pct,我们判断主要系综合毛利率提升&期间费用控制良好。2023H1公司期间费用率40.8%,同比-7.7pct,其中销售/管理/研发/财务费用率分别为9.3%/9.3%/20.7%/1.5%,同比分别-2.9/-2.9/-1.5/-0.5pct。随公司产品竞争力慢慢地增加,内部管理不断精细,降本增效趋势下看好公司净利率加速转正。

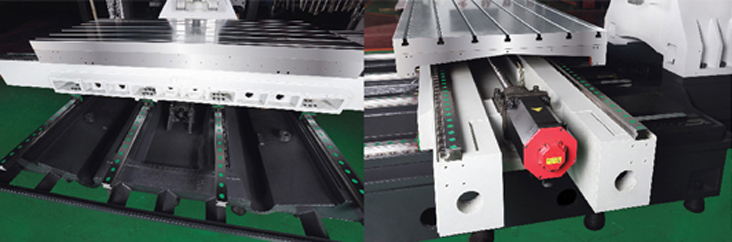

2023年3月14日公司公告,计划定增募集配套资金10亿元,大多数都用在:1)工业机器人技术升级和产业化基地建设项目(一期):项目建成后将形成年产20,000套工业机器人的生产能力。2)五轴数控系统及伺服电机关键技术探讨研究与产业化项目(一期):预计实现年产1,200套五轴加工中心数控系统、500套五轴车铣复合数控系统、300套五轴激光数控系统、2,500套专用五轴数控系统、25万台伺服电机、5万台直线年公司高端五轴数控系统产销已突破1000台套,随着产能充分释放,公司数控系统产品结构将持续改善。

盈利预测与投资评级:考虑到机床行业逐步复苏、进口替代进程加速的影响,我们维持公司2023-2025年归母净利润分别为1.07/1.80/2.98亿元,当前股价对应动态PE分别为85/50/31倍,维持“增持”评级。

证券之星数据中心根据近三年发布的研报数据计算,中航证券邹润芳研究员团队对该股研究较为深入,近三年预测准确度均值为76.95%,其预测2023年度归属净利润为盈利1.03亿,根据现价换算的预测PE为88.23。

该股最近90天内共有7家机构给出评级,买入评级6家,增持评级1家;过去90天内机构目标均价为45.84。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如有一定的问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。